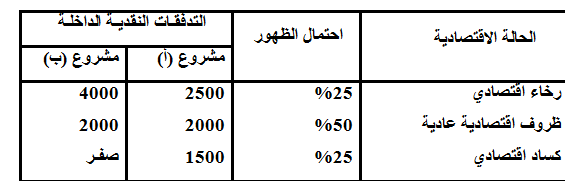

وللتعرف على كيفية قياس هذه المخاطرة نفترض أن البنك الأهلي المصري توصل وهو بصدد المفاضلة بين بديلين استثماريين إلى تعيين احتمالات كل حالة من الحالات الاقتصادية كما توصل – من خلال تحليل البيانات التاريخية والمتغيرات الأخرى المؤثرة – للتوزيع الاحتمالي للتدفقات النقدية في كل حالة من الحالات الاقتصادية وكانت البيانات التي أمكن الحصول عليها كما يلي :

ولقياس مخاطر المشروعين المعروضين على البنك الأهلي المصري ( بفرض أن تكلفة رأسمال البنك 12% وأن تكلفة كل منها 50.000 جنيه ويبلغ عمر كل منها أربع سنوات بعدها تكون قيمة كل منها تساوي صفر ، وبفرض أن إدارة الاستثمار في البنك تتوقع أن يستمر التوزيع الاحتمالي الذي قامت بتعيينه في ضوء خبرتها السابقة لكل سنة من السنوات الأربع والتي تمثل عمر كل مشروع من المشروعين ) يمكن استخدام الأدوات الإحصائية الآتية :-

أ- المدى :

وهو يعتبر أبسط مقياس كمي لقياس التشتت ( المخاطر ) وهو يمثل الفرق بين القيمة الكبرى وبين القيمة الصغرى للتدفقات النقدية المتوقعة وكلما زاد الفرق بين هاتين القيمتين كلما كان ذلك إشارة إلى زيادة تشتت التوزيع الاحتمالي الأمر الذي يعني زيادة حجم المخاطر التي ينطوي عليها الاقتراح لأن القاعدة العامة تقضي بأن المخاطر التي ينطوي عليها الاستثمار تزداد كلما ازداد درجة تشتت التدفقات النقدية له أي كلما اتسع منحني التوزيع الاحتمالي لهذه التدفقات .

وبالرجوع إلى المثال الخاص بالبنك الأهلي يمكن أن نستنتج أن مدى التدفقات النقدية للاقتراح الأول 1000 جنيه ( 2500 – 1500 ) ومدى التدفقات النقدية للاقتراح الثاني 4000 جنيه ( 4000 – 0 ) وبناء على التحليل السابق نستنتج أن الاقتراح الأول لمخاطر أقل من تلك التي يتعرض لها الاقتراح الثاني .

ب- الانحراف المعياري :

لا يعتبر المدى مقياس دقيق للمخاطر إذ أنه لا يستخدم جميع المعلومات المتاحة عن التدفق النقدي بل يركز فقط على قيمتين هي القيمة الكبرى والقيمة الصغرى للتدفقات النقدية ويتجاهل ما عدا ذلك كما يركز على التدفقات النقدية ويتجاهل احتمالات تحقق هذه التدفقات لذلك تم استخدام أسلوب كمي بديل لتلافي هذه العيوب وهو الانحراف المعياري والانحراف الاستثماري ولذا يسمى بالمقياس المطلق للمخاطر ويطلق على الانحراف المعياري سيجما ويرمز له بالرمز ( σ ) ويأخذ الانحراف المعياري في الحسبان كافة التدفقات النقدية وكذا احتمال حدوثها فهو يقيس انحراف القيم عن وسطها الحسابي أي يقيس انحراف كل مفردة من مفردات التدفقات عن القيمة المتوقعة لهذه التدفقات ويتم حسابه باستخدام الخطوات التالية :

1- نحسب القيمة المتوقعة للتوزيع الاحتمالي

2- نطرح القيمة المتوقعة من كل ناتج محتمل لنحصل على مجموعة من الانحرافات من هذه القيمة كالآتي :

ولما كان الانحراف المعياري هو الجذر التربيعي للتباين في الانحراف المعياري للاقتراح الأول يساوي 354 جنيه وللاقتراح الثاني 1414 جنيه ولما كان الانحراف المعياري هو مقياس لدرجة المخاطرة وحيث أن الانحراف المعياري للاقتراح الأول أصغر من الانحراف للاقتراح الثاني فإننا يمكن أن نستنتج أن المخاطرة التي تتعرض لها التدفقات النقدية للاقتراح الأول أصغر من المخاطرة التي تتعرض لها التدفقات النقدية للاقتراح الثاني .

ويثير استخدام الانحراف المعياري كمقياس رئيسي للمخاطرة عدة مشاكل أهمها :

1- الانحراف المعياري مقياس مطلق للمخاطرة وبالتالي فهو بمفرده لا يعطي حكما نهائيا بشأن المخاطرة في حالة عدم تساوي القيمة المتوقعة للتدفقات النقدية للاقتراحات المعروضة : ففي حالة تساوي هذه القيمة يمكن قبول الاقتراحات التي تنطوي على أقل المخاطر أي التي تتميز بصغر حجم انحرافها المعياري عن بقية الاقتراحات طالما أنها تتساوى مع غيرها من حيث القيمة المتوقعة للتدفقات النقدية ، أما في غير هذه الحالة فإنه يكون من الصعب الادعاء بأن الاقتراح الذي يتميز بصغر حجم انحرافه المعياري بالمقارنة مع اقتراحات أخرى هي أقلها تعرضا للمخاطر فمثلا إذا كان متخذ القرار في موقف المفاضلة بين اقتراحين استثماريين يبلغ الانحراف الميعاري لتدفقاتهما النقدية ( 30000 ) و ) 35000 ) جنيه على التوالي وتبلغ القيمة المتوقعة لهذه التدفقات ( 1000 )و ( 10000 ) جنيه على التوالي وبالتالي فعلى متخذ القرار أن يتساءل عما إذا كان الفرق في الحجم المطلق للمخاطر ( 35000 جنيه مقابل 30000 جنيه ) يمكن تعويضه بالفرق المطلق في القيمة المتوقعة للتدفقات النقدية ( 10000 جنيه مقابل 1000 جنيه ) وبعبارة أخرى هل تكفي زيادة في القيمة المتوقعة للتدفقات النقدية قدرها 9000 جنيه لتعويض المستثمر عن مخاطر إضافية قدرها 5000 جنيه ولمعالجة هذه المشكلة نستخدم أسلوب معامل الاختلاف وهو مقياس نسبي للمخاطر يستخرج بقسمة الانحراف المعياري على القيمة المتوقعة للتدفقات النقدية ( أو على الوسط الحسابي ) :

ف = سيجما على ق

وتوضح المعادلة أن معامل الاختلاف يقيس حجم المخاطر لكل جنيه من القيمة المتوقعة للتدفقات النقدية بمعنى أنه يقيس عدد وحدات الخطر بالنسبة لوحدة واحدة من العائد المتوقع فإذا كان معامل الاختلاف لأحد المقترحات الاستثمارية 0.75 فإن معنى ذلك أن كل وحد عائد يقابلها أقل من وحدة مخاطر ( يتحمل 0.75 وحدة خطر في مقابل وحدة من العائد ) وبالتالي فهي أفضل من المقترح الذي يكون معامل اختلافه 0.27 ( على اعتبار أن المستثمر غالبا ما يفضل أن يحصل على وحدات عائد أكبر نسبيا من وحدات الخطر التي تصاحب الاستثمار )

2- من المتفق عليه أن التقلبات المتوقعة في التدفقات النقدية التي ستتولد عن الاستثمارات المقترحة – نتيجة للمخاطر العامة والخاصة – سوف يمتد أثرها إلى المستثمر والمستثمرين لا يعتبرون الانحراف المعياري مقياسا سليما لمخاطر الاقتراحات الاستثمارية لأنه يقيس المخاطرة الكلية التي تتكون من كلا النوعين من المخاطرة ( المخاطرة العامة والخاصة ) وطالما أن النوع الثاني من المخاطر لا يهم المستثمرين لأنه يمكنهم من التخلص منه فإن المخاطرة الواجب أخذها في الحسبان هي المخاطرة المنتظمة طالما أننا غير قادرين على تغييرها ولذلك لابد وأن يتوقف لدينا تقدير بمعامل هذه المخاطرة ويسمى هذا المعامل بيتا وهو يعكس درجة تأثر محل الدراسة بالنشاط الاقتصادي وهو محور دراستنا في المبحث التالي .

ليست هناك تعليقات:

إرسال تعليق